マイナンバー制度の導入により、宗教法人にも法人ナンバーが付与されます。

マイナンバー制度の導入により、宗教法人にも法人ナンバーが付与されます。

収益事業が1千万円を超えた場合、課税売上高が1,000万円以上に該当するかの検討が必要となります。

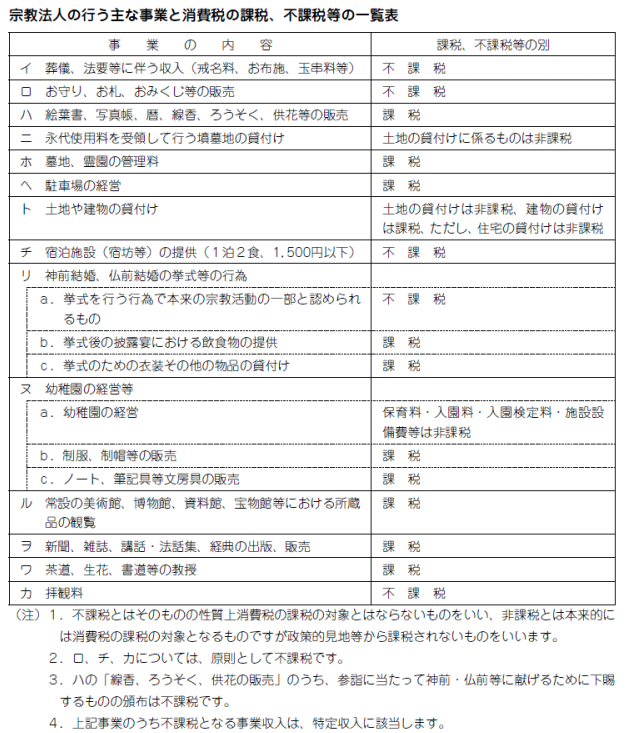

宗教法人の場合は、不課税売上高の占める割合が高くなるので、課税、不課税等の区別が重要です。

基準期間(前々事業年度)の課税売上高が1,000万円以上に該当した場合、納税事業者となります。

※平成25年1月1日以後に開始する事業年度については、基準期間(前々事業年度)における課税売上高が1,000万円以下であっても特定期間(その事業年度の前事業年度開始の日以後6か月の期間)における課税売上高が1,000万円を超えた場合、その事業年度(課税期間)は課税事業者となります。なお、特定期間における1,000万円の判定は、課税売上高に代えて、給与等支払額の合計額により判定することもできます。

国税庁HP 宗教法人の税務 参照

宗教法人の行う主な事業について消費税の課税関係

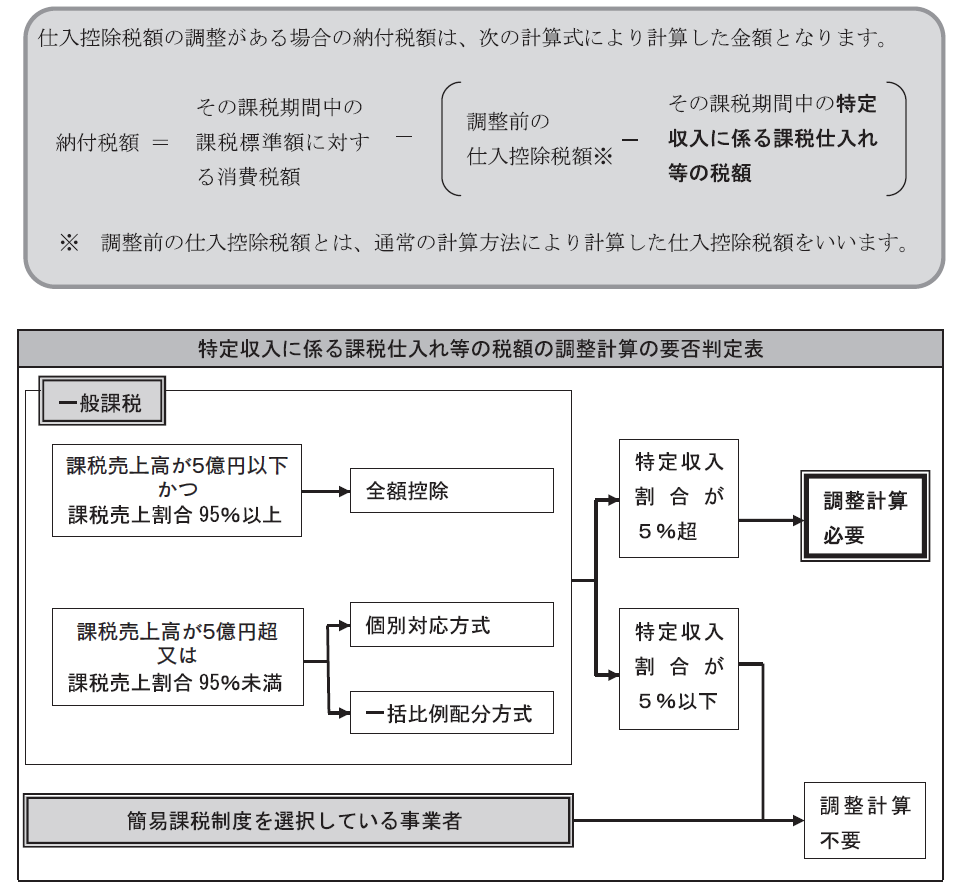

宗教法人の消費税額の計算においては、一般の事業者と異なり、寄附金等の対価性のない収入(特定収入)がある場合には、課税仕入れ等に係る消費税額の計算についての調整が必要となります。

国税庁HP 国、地方公共団体や公共・公益法人等と消費税 参照

申告及び納付

各課税期間(事業年度)終了の日の翌日から2か月以内に所轄の税務署長に対して所定の事項を記載した消費税及び地方消費税の確定申告書を提出するとともに、その申告に係る消費税額及び地方消費税額の合計額を納付することになります。