中古マンションや中古の一戸建てを購入した場合、売買契約書において土地と建物の価格の合計金額で記載されている場合があります。

建物部分は減価償却の対象であり、また消費税の対象でもあるので、取得時に分けて計上しなければなりません。

売買契約書に土地と建物の価格が明確に分けて記載していない場合は、消費税額から逆算する方法や、評価額を基準に按分する方法等があります。

消費税が記載されている場合

消費税が記載されている場合は、消費税から建物価格を算定します。その後、合計金額から建物価格を控除して、土地の価格を算定することになります。

例 取引金額合計が5,160万円で消費税額が160万円の場合

160万円÷10×100=1,600万円

※ 建物本体価格 1,600万円

土地価格=5,160-160-1,600=3,400万円

消費税額が記載されていない場合

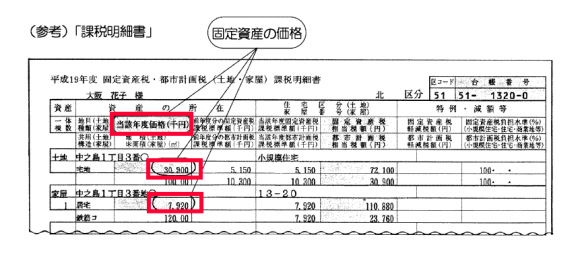

固定資産税評価額での按分

一番簡単でなおかつ公的機関による算定額なので、通常はこの方法が利用されます。固定資産税課税標準額ではなく、固定資産税の評価額です。

相続税評価額での按分

建物については固定資産税の評価額を使うので、土地の相続税評価額と固定資産税評価額が乖離する場合に利用されます。

不動産鑑定士の鑑定評価額での按分

固定資産税評価額は見直しが3年ごとなので、取引時点と固定資産税の評価時点とのずれが生じます。急激な市場価格の変動がある場合には、不動産鑑定士による鑑定を行いその鑑定価額の割合で按分することにより客観的に算定されます。

法人税法上においては、以下の費用は取得原価に含めなければなりません。土地と建物の価格が算定されると、その価格比で按分することになります。

① 仲介手数料

② 契約時に清算された土地に対する未経過分の固定資産税 → 土地の取得原価に含める

③ 契約時に清算された建物に対する未経過分の固定資産税 → 建物の取得原価に含める

按分計算による取得原価の算定

[CP_CALCULATED_FIELDS id=”40″]

消費税を考慮すると、売却する方はなるべく土地の金額を大きくしたい、購入する方はなるべく土地の金額を小さくしたいという思惑があります。土地と建物の価格比が一般的に社会通念上妥当な金額による価格比と著しく差異が生じた場合は、税務上否認される可能性もあるので、ご注意ください。